在金融市场中,黄金作为一种传统的避险资产,其价格波动一直备受全球投资者关注,过去十年间,金价经历了多次起伏,从2011年的高点到2021年的低谷,再到近年来的反弹,其走势图不仅反映了全球经济环境的变化,也成为了投资者决策的重要参考,本文将通过分析过去十年的金价走势图,探讨其背后的影响因素、市场趋势以及投资策略。

一、十年金价走势回顾

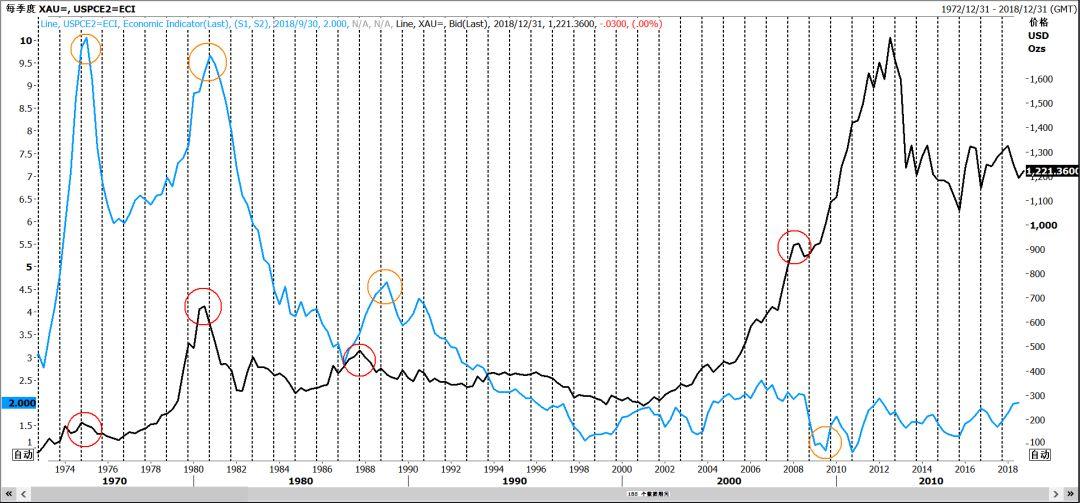

2011年:金价达到历史高点

2011年,国际金价创下历史新高,达到每盎司1920美元左右,这一时期的金价上涨主要受到全球经济不确定性增加、美元走弱以及投资者对避险资产需求的增加等因素的推动,当时,欧洲债务危机、美国信用评级下调以及中东地区的不稳定局势,都使得黄金作为避风港的角色更加突出。

2012-2015年:金价波动下行

随后几年,金价经历了显著的波动和下行趋势,2012年,随着全球经济逐步复苏,美元走强,以及市场对美联储量化宽松政策的预期减弱,金价开始回落,2013年,金价进一步下跌至每盎司1300美元左右,这一时期,黄金的避险魅力减弱,而其他高风险高收益资产如股票和房地产的吸引力增加,导致资金从黄金市场流出。

2016-2019年:金价企稳与反弹

进入2016年,随着全球政治和经济不确定性的加剧,如英国脱欧公投、美国大选等事件的发生,金价开始企稳并出现反弹,尤其是2018年末至2019年初,全球贸易紧张局势升级、地缘政治风险增加等因素再次提升了黄金的避险需求,这一时期,金价在每盎司1200至1550美元之间波动,显示出市场对黄金作为避险资产的持续需求。

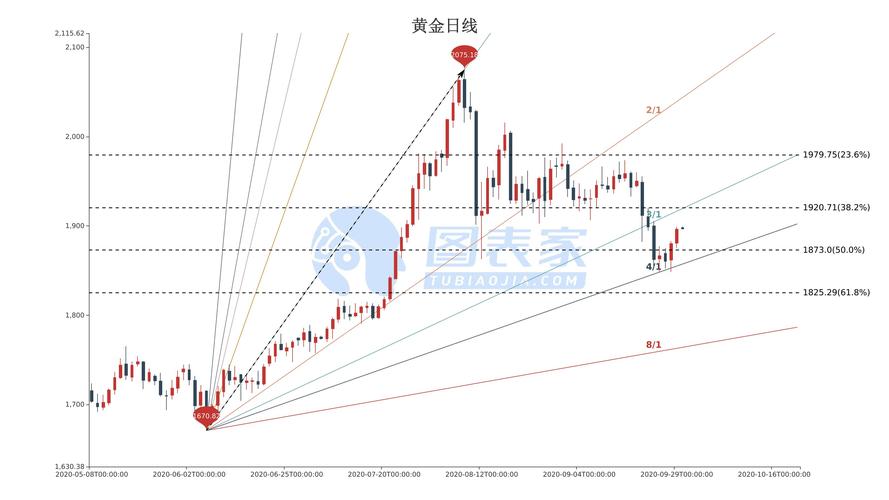

2020-2021年:新冠疫情下的金价波动

2020年,新冠疫情的爆发对全球经济造成了巨大冲击,各国政府纷纷采取大规模的财政刺激和货币宽松政策以应对经济衰退,这一时期,美元指数走弱、负利率环境以及投资者对避险资产的需求激增,共同推动了金价的大幅上涨,到2021年初,国际金价一度突破每盎司2000美元大关,随着疫苗的广泛接种和全球经济复苏的预期增强,金价在年中开始出现回调。

二、影响金价走势的主要因素

1. 全球经济环境与货币政策

全球经济状况和主要央行的货币政策是影响金价的重要因素,当经济不确定性增加、通货膨胀压力上升时,黄金作为保值增值的工具会受到追捧;而当央行实施宽松货币政策、降低利率时,资金往往会从黄金市场流出,进入股市、债市等高风险高收益领域。

2. 美元指数与汇率变动

美元作为全球主要储备货币,其强弱直接影响黄金价格,通常情况下,美元走强会使得以美元计价的黄金价格下跌,而美元走弱则会推高金价,其他货币的汇率变动也会通过影响国际资本流动和投资者偏好来间接影响金价。

3. 地缘政治风险与避险需求

地缘政治局势的不稳定往往会导致市场恐慌情绪上升,增加投资者对避险资产的需求,战争、恐怖袭击、政治动荡等事件都会使黄金成为投资者的“安全港”,从而推高金价。

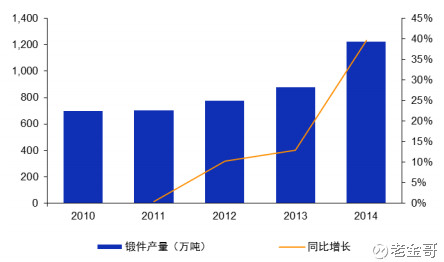

4. 黄金供需关系与投资需求

黄金的供需关系也是影响其价格的重要因素,虽然黄金的实物需求(如珠宝制造、工业应用)相对稳定,但投资需求的波动对金价的影响更为显著,当金融市场表现不佳时,投资者会转向黄金以寻求安全;而当市场情绪乐观时,资金则可能从黄金市场流出。

三、投资策略与建议

1. 分散投资组合与长期持有

对于普通投资者而言,将黄金作为投资组合的一部分进行分散投资是较为稳妥的策略,通过购买实物黄金、黄金ETF或黄金期货等方式参与市场,可以享受黄金价格上涨带来的收益同时降低单一资产的风险,长期持有黄金可以作为一种对冲通货膨胀和金融市场波动的手段。

2. 关注全球经济动态与政策变化

密切关注全球经济动态和主要央行的政策动向对于把握金价走势至关重要,当经济数据出现异常或央行政策转向时,及时调整投资策略可以更好地应对市场变化,在预期美联储即将加息或缩表时减少对黄金的投资;在市场不确定性增加时增加黄金配置以规避风险。

3. 关注地缘政治风险与避险情绪变化

地缘政治风险往往能迅速推高避险需求并影响金价走势,投资者应保持对国际政治局势的关注度并分析其对市场的影响潜力,在政治局势紧张或不确定时期适当增加黄金持仓比例可以作为一种风险管理措施。

京公网安备11000000000001号

京公网安备11000000000001号 冀ICP备15021549号-7

冀ICP备15021549号-7

还没有评论,来说两句吧...