在金融市场的波澜壮阔中,黄金作为“避风港”资产,其价格的波动往往牵动着全球投资者的神经,当黄金价格出现暴涨时,市场往往会流传一句俗语:“黄金暴涨必有大事发生”,这句话不仅是对黄金市场敏感性的直观描述,更是对全球经济、政治、金融等复杂因素相互交织的深刻洞察,本文将深入探讨黄金暴涨背后的市场逻辑、历史案例以及可能预示的“大事”类型,以期为投资者提供参考与启示。

一、黄金市场的独特属性

理解黄金的独特属性是解读其价格波动的前提,黄金作为一种稀缺资源,自古以来便是财富和地位的象征,具有货币属性、避险功能和价值储存功能,在货币体系动荡、经济不确定性增加时,投资者倾向于将资金从高风险资产转向低风险资产,黄金因其相对稳定的价值属性成为首选之一,黄金市场的全球性、非信用性等特点也使其成为国际间资金流动和避险情绪的“晴雨表”。

二、历史上的黄金暴涨案例

回顾历史,黄金价格的暴涨往往伴随着重大事件的发生。

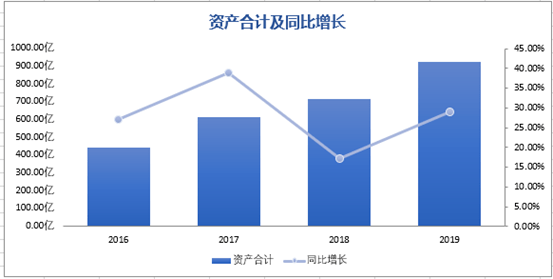

1970年代石油危机:1973年第一次石油危机爆发,导致全球通货膨胀加剧,美元信用受到质疑,黄金价格从1970年的约35美元/盎司飙升至1980年的850美元/盎司以上,涨幅超过20倍,这一时期的黄金暴涨,很大程度上是对全球经济不稳定和美元信用的不信任反应。

2008年全球金融危机:在金融危机期间,全球股市崩盘、信贷紧缩,投资者寻求避险,黄金价格从2008年初的约650美元/盎司迅速攀升至年底的约1032美元/盎司,涨幅超过50%,这反映了市场对传统避险资产如股票、债券等失去信心的同时,对黄金作为安全港的强烈需求。

三、黄金暴涨背后的市场信号

1、全球经济不确定性增加:当全球经济面临衰退风险、贸易战、地缘政治冲突等不确定因素时,黄金作为避险资产的价值凸显,吸引大量资金流入。

2、主要货币信用下降:如美元、欧元等主要货币的贬值预期增强时,投资者会转向黄金以规避货币贬值风险,历史上多次美元指数与黄金价格呈负相关关系即为此例证。

3、金融市场恐慌情绪:市场恐慌指数(如VIX)上升时,表明市场参与者对未来不确定性的担忧加剧,此时黄金往往成为避险的首选。

4、央行政策变动:中央银行的货币政策调整,如量化宽松、负利率政策等,会直接影响市场对未来通胀和货币价值的预期,进而影响黄金价格,2015年美联储首次加息前夕,市场对未来利率上升的预期导致黄金价格短暂回调。

四、黄金暴涨可能预示的“大事”类型

1、地缘政治冲突升级:如中东地区紧张局势加剧、大国间军事对峙等,都可能引发全球范围内的避险需求上升,推高黄金价格。

2、全球经济政策剧变:主要经济体政策转向(如贸易政策、财政刺激措施)、或国际货币体系的重大调整(如特别提款权SDR地位变化),都可能影响市场对未来经济和金融稳定的预期。

3、自然灾害与公共卫生事件:如2020年新冠疫情的全球大流行,导致全球经济活动停滞、供应链中断,市场恐慌情绪蔓延,黄金成为避险首选。

4、技术革新与货币体系变革:区块链技术、数字货币等新兴技术的发展可能改变传统金融体系格局,引发对现有货币体系稳定性的重新评估,间接影响黄金需求。

五、投资者的应对策略

面对黄金市场的波动,投资者应保持理性分析,结合宏观经济形势、地缘政治动态以及金融市场情绪等多方面因素进行综合判断,具体策略包括:

分散投资:不要将所有资金集中于单一资产上,通过多元化投资组合降低风险。

长期视角:虽然短期内黄金价格可能受多种因素影响而波动,但从长期历史趋势看,其作为价值储存的功能仍被广泛认可,对于长期投资者而言,保持耐心并坚持长期投资策略是明智之举。

关注政策动向:密切关注主要央行的政策动向及国际政治经济形势变化,及时调整投资策略以应对可能的市场波动。

风险管理:合理设置止损点位和仓位控制,避免因过度投机而导致的损失。

“黄金暴涨必有大事发生”这一说法虽非绝对,但确实反映了黄金市场对全球经济、政治环境变化的敏感性和其作为避险工具的重要作用,对于投资者而言,深入理解这一现象背后的逻辑与机制,有助于在复杂多变的金融市场中做出更加理性的决策。

京公网安备11000000000001号

京公网安备11000000000001号 冀ICP备15021549号-7

冀ICP备15021549号-7

还没有评论,来说两句吧...